Article écrit le 09/02/2017

La mesure a été adoptée mercredi 8 février. Chaque année, vous pourrez ainsi résilier le contrat d’assurance de votre prêt immobilier et le substituer par un contrat alternatif. La mesure s’appliquera à tous les nouveaux crédits immobiliers à compter de mars 2017 et aux prêts en cours dès le 1er janvier 2018.

Dans une recherche de crédit, l’emprunteur choisit d’abord sa banque puis il se pose la question de l’optimisation de son assurance. Pour des raisons pratiques, pour éviter des démarches administratives ou encore par méconnaissance de leurs droits, la plupart des emprunteurs souscrivent leur assurance dans la banque qui leur accorde le crédit immobilier. Mais avec des taux d’intérêt très bas, le coût de cette assurance est devenu beaucoup plus visible qu’avant.

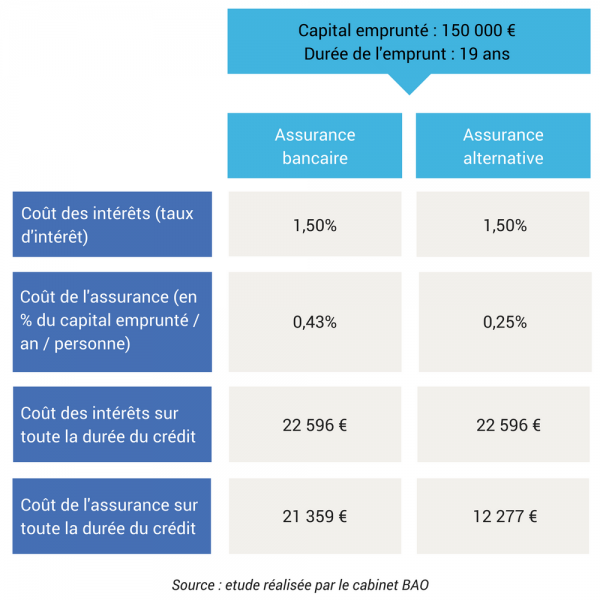

Le cabinet BAO a réalisé une étude sur les tarifs pratiqués par les banques. Dans cette étude, il ressort que le coût de l’assurance emprunteur peut être aussi cher que le coût du crédit. Elle peut ainsi peser jusqu’à 50% du coût total du crédit (coût total = intérêts + coût de l’assurance).

Cette étude montre également qu’il existe un écart important entre les tarifs pratiqués par les banques et les tarifs pratiqués par les assurances dites alternatives (mutuelles, assureurs, institution de prévoyance …).

À quoi sert l’assurance emprunteur ?

L’assurance emprunteur permet à l’emprunteur de se protéger contre le risque de ne plus pouvoir rembourser les échéances du prêt. En cas de décès, de maladie, d’invalidité, d’incapacité de travail, de perte d’emploi, l’assureur prend en charge le capital restant dû au prêteur.

Combien coûte une assurance emprunteur et quels sont les écarts de prix entre les concurrents ?

Dans son étude, le cabinet BAO a comparé le tarif moyen des contrats bancaires à la moyenne des 5 meilleurs contrats alternatifs, trouvés sur un comparateur standard pour un profil « employé non fumeur ». Pour un emprunt de 150 000 € sur 19 ans, le coût de l’assurance proposé par les banques est de 0,43% contre 0,25% pour les contrats alternatifs.

Sur toute la durée du crédit, l’écart de tarif entre une assurance bancaire et une assurance alternative est de 9 000 € … De quoi donner envie de faire jouer la concurrence, d’autant plus que les garanties proposées par les assurances alternatives sont souvent meilleures …

Le cabinet BAO précise que ces écarts de coût doivent être relativisés car un crédit immobilier, bien que souscrit sur une durée de près de 20 ans, est remboursé par anticipation en moyenne au bout de 8 ans (mobilité professionnelle, évolution des familles, cycle de vie financier).

Où souscrire son assurance emprunteur ?

Il exsite un choix assez important de possibilités : mutuelles, assureurs, institutions de prévoyance. Pour comparer les assurances emprunteur du marché et vous aider à faire votre choix, vous pouvez vous adresser à un courtier ou encore utiliser les comparateurs en ligne.

Et aussi …