Le 23/10/2017

L’observatoire de l’immobilier Crédit Logement / CSA a publié son rapport sur le marché de l’immobilier pour le troisième trimestre 2017.

Les bonnes conditions autour des prêts immobiliers se maintiennent mais elles ne permettent plus de compenser la hausse du coût des opérations immobilières. En conséquence, le niveau de l’apport personnel et le niveau de revenu des emprunteurs ont augmenté et la capacité à acheter des ménages les plus jeunes et les plus modestes s’en trouve diminuée. Dans plus de 40% des villes de plus de 100 000 habitants, la surface achetable est à peu près stable ou se réduit, parfois fortement.

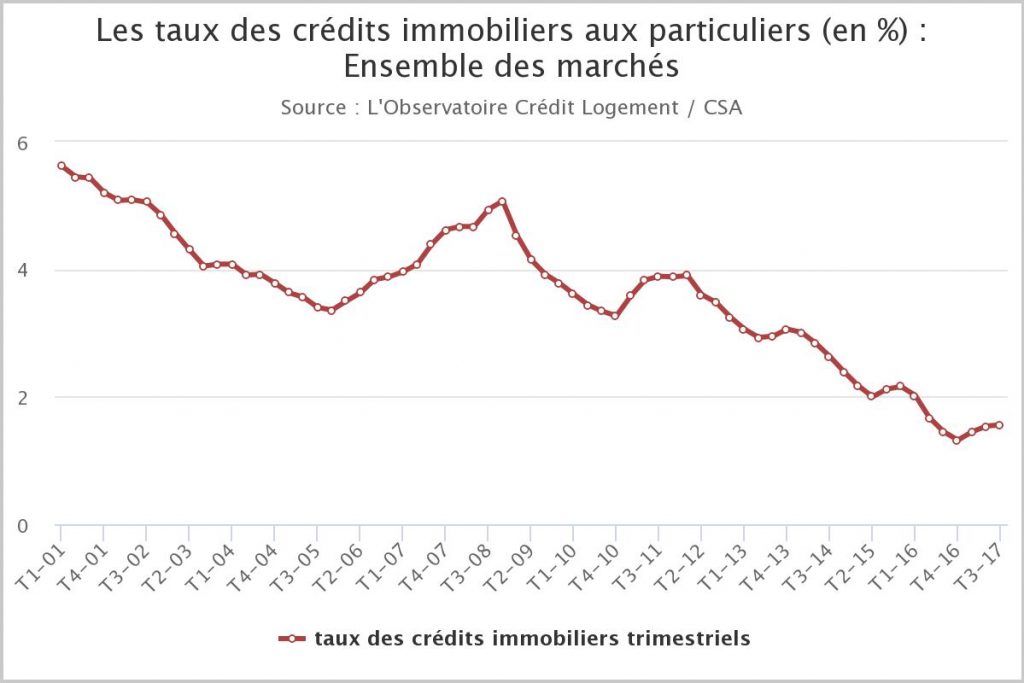

Taux des crédits immobiliers

En septembre, les taux moyens des crédits immobiliers sont restés relativement stables, quelle que soient leur durée. Au troisième trimestre 2017, le taux moyen est de 1,56%.

Après avoir augmenté au cours des trois premiers mois de 2017, les taux sont restés pratiquement stables depuis avril. Mais au global, depuis un an, la remontée des taux constatée est générale. Au 3ième trismestre 2017, les taux sont les suivants :

- Prêts sur 15 ans : 1,44% soit +0,18 point par rapport au 3ième trismestre 2016

- Prêts sur 20 ans : 1,63% soit +0,15 point par rapport au 3ième trismestre 2016

- Prêts sur 25 ans : 1,90% soit +0,14 point par rapport au 3ième trismestre 2016

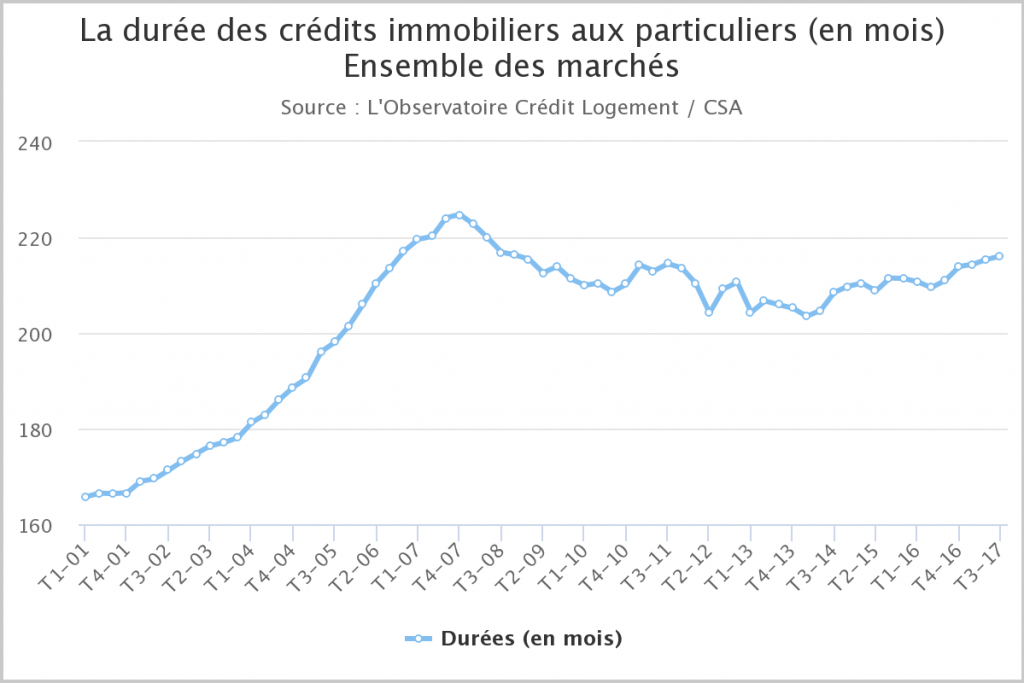

Durée des crédits immobiliers

Avec une moyenne de 216 mois (18 ans) au 3ème trimestre 2017, les durées des crédits immobiliers s’établissent toujours à haut niveau : elles se sont d’ailleurs encore allongées depuis la fin de l’année 2016, après être restées relativement stables durant plus d’un an.

Les prêts de plus de 25 ans représentent 29.1% des crédits immobiliers souscrits (59.6% pour les prêts à plus de 20 ans), alors que les prêts de moins de 15 ans ne représentent que 14.6 %.

Cet allongement de la durée des prêts octroyés a fortement contribué à faciliter la réalisation des projets immobiliers des ménages, en dépit de la remontée des taux constatée de décembre 2016 à avril 2017.

Le nombre de prêts immobiliers accordés

Dès avril la demande de prêts immobiliers a présenté des signes d’essoufflement et en mai, le repli s’est confirmé. Après un mois d’août calme, comme à l’habitude, la demande ne s’est que modérément ressaisie en septembre.

Ainsi, le nombre de prêts immobiliers souscrits au 3ième trismestre 2017 est en chute de 6,3% par rapport au 3ième trimestre 2016.

Cependant, grâce à un début d’année 2017 très dynamique, l’activité sur un an reste en progrès : entre septembre 2016 et septembre 2017, le nombre de prêts accordés a augmenté de 9,1% par rapport à la période de septembre 2015 à septembre 2016.

La capacité des ménages à acheter

Le coût des opérations immobilières réalisées s’établit à son niveau le plus élevé depuis le début des années 2000.

Le maintien de bonnes conditions de crédit permet seulement de limiter l’impact de la hausse des coûts des opérations et ne permet plus de la compenser.

En conséquence, le niveau de l’apport personnel et le niveau de revenu des emprunteurs ont augmenté et la capacité de réalisation des projets immobiliers des ménages les plus jeunes et les plus modestes s’en trouve diminuée.

Ainsi, la hausse des prix contribue largement à l’évolution de la capacité à acheter. Dans plus de 40% des villes de plus de 100 000 habitants, la surface achetable est à peu près stable ou se réduit, parfois fortement.

À lire aussi …