Article écrit le 31/03/2017

Devant l’explosion des revenus générés par les utilisateurs des plateformes collaboratives, la Commission des Finances a jugé qu’il était urgent de donner un cadre fiscal adapté à cette activité. Le groupe de travail vient de présenter ses propositions.

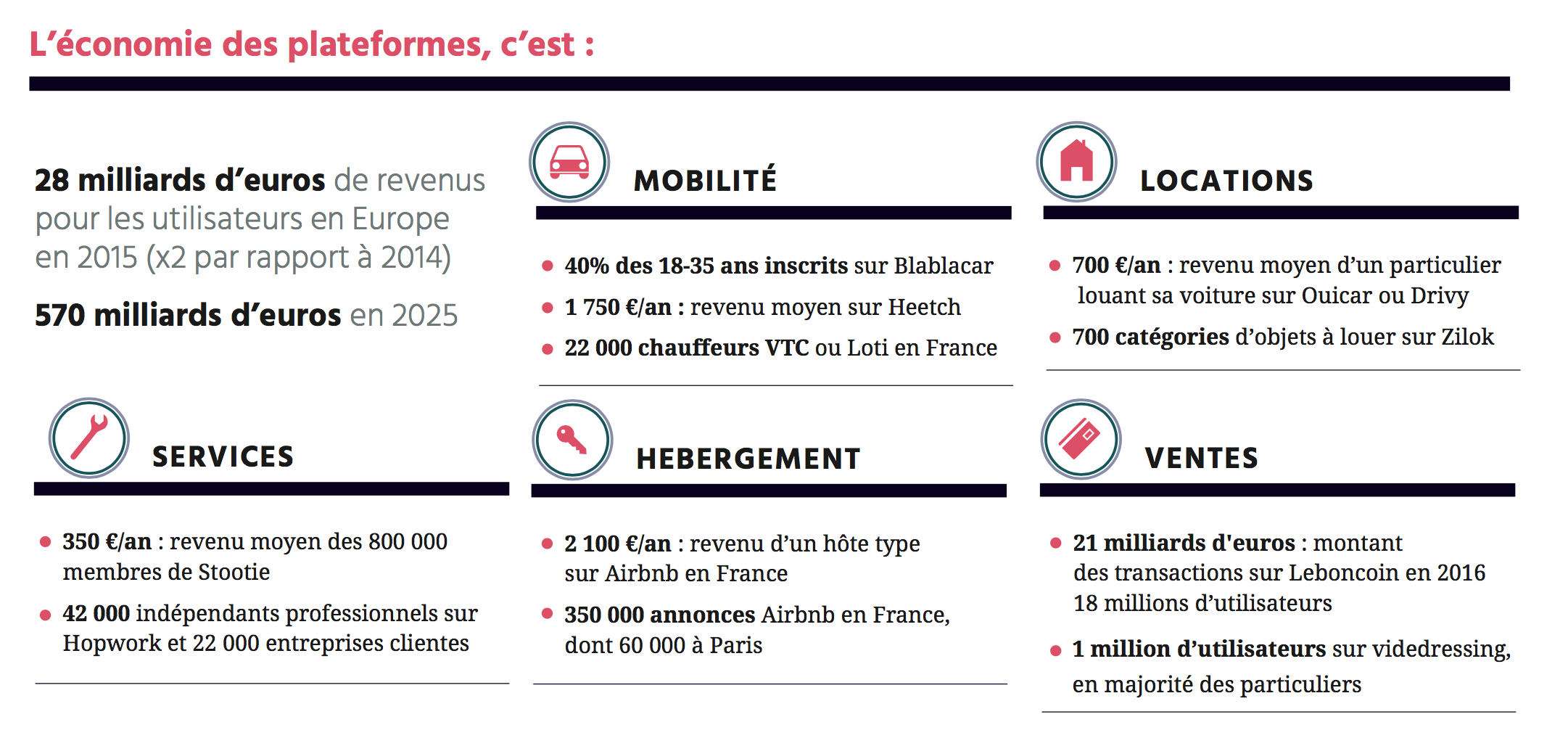

Uber, BlaBlaCar, AirBnB, eBay … L’économie collaborative est entrée dans le quotidien de nombeux français et le chiffre d’affaires qu’elle génère a explosé en quelques années. En 2015, l’économie collaborative a rapporté 28 milliards d’euros de revenus pour ses utilisateurs en Europe (x2 par rapport à 2014) et cela devrait atteindre 570 milliards d’euros en 2025.

En créant de nouvelles opportunités d’échanges et de services pour des millions de personnes, en brouillant les frontières entre particuliers, amateurs et professionnels, l’économie collaborative met à rude épreuve notre système fiscal et social. Nos règles fiscales ont été conçues pour un monde « physique », celui des vide-greniers et des petits services entre voisins. Elles ne sont plus tenables dans un monde « numérique » où les échanges de pair-à-pair sont devenus massifs, standardisés, et traçables à l’euro près.

L’État français a bien identifié tout le potentiel fiscal que représente l’économie collaborative … La commission des Finances a jugé qu’il était « urgent de donner à l’économie collaborative un cadre adapté ». Un groupe de travail de la commission a donc formulé plusieurs propositions pour adapter la fiscalité.

De combien parle t’on exactement ?

Source : Commission des Finances

La Commission des Finances a émis des propositions en se fixant deux principes directeurs :

«Laisser vivre» les échanges entre particuliers. Il n’est pas nécessaire que quelques heures de bricolage, quelques cours de guitare, quelques pots de confiture «maison» vendus en ligne entraînernt une imposition sur le revenu au premier euro, une affiliation au régime des indépendants (RSI), une inscription au registre du commerce ou des métiers, etc

Garantir l’équité entre professionnels en assurant la déclaration et la juste imposition des revenus significatifs, sans distorsion de concurrence ni perte de recettes publiques.

Proposition 1

Un seuil unique de 3 000 € pour exonérer les petits compléments de revenu

Un seuil unique de 3 000 € pour exonérer les petits compléments de revenu à condition que ces revenus soient déclarés automatiquement par les plateformes.

Si les revenus gagnés sur les plateformes sont inférieurs à 3 000 €, alors ils sont exonérés d’impôt sur le revenu, pas de cotisations sociales à payer, il n’y a aucune démarche ou déclaration à effectuer.

Si les revenus gagnés sur les plateformes sont supérieurs à 3 000 € : les revenus sont imposables, mais ils bénéficient d’un avantage fiscal dégressif, tant que l’abattement de 3 000 € reste plus favorable que l’abattement proportionnel utilisé pour calculer le revenu imposable dans le cadre du régime micro BIC/micro BNC :

- 4 225 €/an pour les ventes de biens (vente d’objets « faits main » sur une place de marché virtuelle…)

- 6 000 €/an pour les services BIC (bricolage ou jardinage, transport, location de mon appartement en meublé ou de ma voiture…)

- 8 824 €/an pour les services BNC (soutien scolaire à domicile, cours de yoga, graphisme, traduction…)

Au-delà de ces seuils, les revenus sont imposés normalement comme l’ensemble des revenus.

Proposition 2

Une déclaration automatique sécurisée par les plateformes

Pour bénéficier de l’abattement forfaitaire de 3 000€, il faut acepter que les revenus soient déclarés automatiquement par la plateforme à l’administration fiscale.

L’utilisateur devra donner son accord à la plateforme pour que ses revenus soient automatiquement déclarés. Une fois par an, la plateforme transmettra à l’administration le montant brut de ses revenus et la catégorie à laquelle ils se rattachent (vente de biens ou prestation de services). Les revenus issus de l’ensemble des plateformes sont reportés sur la déclaration pré-remplie.

Faire une simulation

Vous pouvez faire une simulation sur le site de la Commission des Finances (attention, l’outil de simulation est situé en bas de page). L’outil indique en fonction de votre situation, si vous pourriez bénéficier de l’abattement de 3 000 €, le montant de votre éventuel impôt, si vous seriez susceptible d’exercer cette activité à titre professionnel, etc