Article écrit le 30/05/2017

Dans le contexte actuel de taux durablement bas, les rendements des fonds en euros distribués aux clients sont de plus en plus faibles et les marges des compagnies d’assurance vie sont de plus en plus réduites. L’ACPR, l’autorité de contrôle, a mis en place une surveillance accrue pour protéger les épargnants du risque d’insolvabilité des assureurs. Elle vient de rendre les conclusions de son étude sur la situation de l’assurance vie en France.

Solvabilité des compagnies d’assurance vie

Le marché de l’assurance vie français est l’un des plus importants d’Europe. Il représente plus de 1 600 milliards d’euros, dont plus de 80% investi dans les fonds en euros.

Les organismes d’assurance vie tirent donc une grande partie de leurs revenus financiers de ces fonds en euros, majoritairement composés d’obligations à taux fixe.

Dans le contexte actuel de taux durablement bas, le rendement de ces obligations est proche de zéro. Deux conséquences : les rendements des fonds en euros distribués aux clients sont faibles (1,80% en moyenne en 2016) et les marges des compagnies d’assurance sont de plus en plus réduites.

L’ACPR, l’autorité de contrôle, s’était alarmée à plusieurs reprises de cette situation susceptible de mettre en risque la solvabilité des compagnies d’assurance vie et par conséquent la garantie et la disponibilité de l’épargne des français investie en fonds en euros.

La loi Sapin 2 est venue encadrer ce risque « d’insolvabilité » des compagnies d’assurance vie en donnant au HCSF (Haut Comité de Sécurité Financière) le pouvoir de bloquer l’épargne des contrats d’assurance vie si la situation l’exige (en cas de crise financière grave par exemple).

Les conséquences sur les fonds en euros d’un scenario où les taux restent durablement bas

Dans ce contexte, l’ACPR suit attentivement les compagnies d’assurance vie et conduit de nombreux travaux. Elle vient de publier les résultats de son étude portant sur la situation de l’assurance vie en France dans un environnement de taux bas.

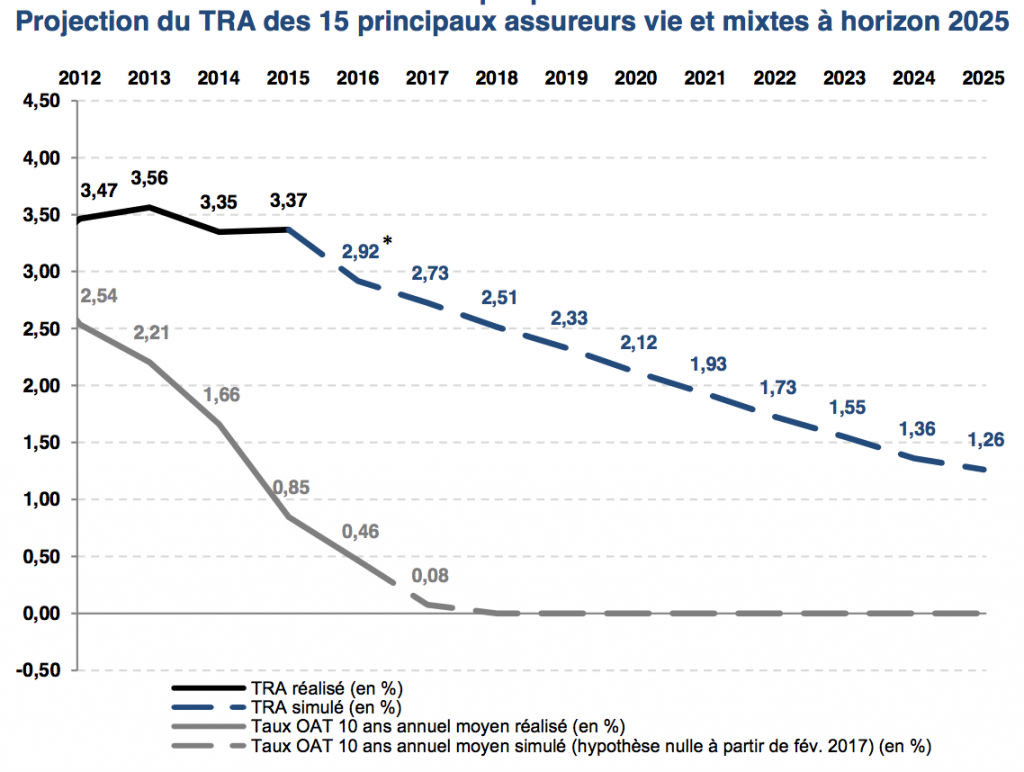

Dans cette étude, l’ACPR étudie l’évolution du rendement des fonds en euros si les taux restent durablement proches de zéro.

Si durant les 10 prochaines années, les compagnies d’assurance vie investissaient dans des obligations à rendement nul, alors le taux de rendement brut des fonds en euros (appelé TRA) perdrait 0,20 point par an, pour s’établir à 1,26% en 2025. Pour obtenir le taux de rendement distribué au client, il faut a minima enlever les frais de gestion (un peu moins de 1%), soit autour de 0,26%.

Comment les compagnies d’assurance vie se préparent-elles à ce scenario ?

Les assureurs ont modifié leur politique d’investissement. Sur ces trois dernières années, ils ont réduit leurs placements en obligations au profit de placements comme les actions, les obligations privées, l’immobilier, plus rémunérateurs mais aussi plus risqués et moins liquides.

Remontée brutale des taux : le vrai risque ?

La répercution de l’évolution des taux d’intérêt sur le rendement des fonds en euros se fait toujours avec retard. En effet, les assureurs remplacent progressivement les obligations arrivant à échéance par l’achat de nouvelles obligations.

Si les taux venaient à remonter brutalement, les fonds en euros des contrats d’assurance vie mettraient du temps à s’adapter et l’augmentation du taux de rendement se ferait avec retard.

Les assureurs seraient alors confrontés à un risque de retrait massif des épargnants, préférant d’autres placements avec un meilleur rendement (assureurs nouveaux entrants sur le marché, supports d’épargne bancaire). Ce risque pourrait mettre les assureurs dans l’incapacité d’honorer leurs garanties.

L’ACPR se veut rassurante mais la vigilance reste de mise

François Villeroy de Galhau, gouverneur de la Banque de France et président de l’ACPR, a affirmé que « le secteur bancaire et assurantiel français est solide, un des plus solides d’Europe et du G7. La qualité de notre supervision a contribué à cette solidité, qui est un des atouts de l’économie française ».

Bernard Delas, vice-président de l’Autorité a ajouté que « le marché de l’assurance français confirme en 2016 la qualité de ses fondamentaux et une bonne capacité, dans un environnement de taux défavorable, à assumer ses engagements. »

Néanmoins, dans un contexte d’incertitude sur l’évolution des taux d’intérêt, compte tenu également de l’hétérogénéité des situations individuelles, le secteur continuera à faire l’objet d’une surveillance accrue de l’ACPR.

À voir aussi …