Article écrit le 18/08/2019 – Par Mingzi – Crédit photo : Fotolia

La publication d’un arrêté le 11 août au Journal officiel vient préciser les modalités de la gestion pilotée qui sera l’option d’investissement par défaut lors de l’ouverture d’un PER. Explications.

L’épargne retraite représente plus de 200 milliards d’euros d’encours majoritairement investis dans des actifs peu risqués mais qui rapportent peu aux épargnants. Tellement peu que cela les expose à l’érosion de leur capital du fait de l’inflation et des frais de gestion.

La loi Pacte comporte une mesure pour orienter cette épargne vers l’économie productive afin d’offrir de meilleurs rendements aux futurs retraités. Ainsi, la gestion pilotée sera proposée comme option par défaut lors de l’ouverture d’un PER (Plan d’épargne retraite).

Qu’est ce que la gestion pilotée ?

Prévu dans le cadre de la loi Pacte, le Plan d’épargne retraite (PER) pourra être commercialisé à partir le 1er octobre. La publication d’un arrêté le 11 août au Journal officiel vient préciser les modalités de cette gestion pilotée. Le texte indique que « sauf mention contraire et expresse du titulaire, les versements sont affectés selon une allocation permettant de réduire progressivement les risques financiers ».

La gestion pilotée est une stratégie d’investissement qui tient compte de l’horizon de placement de l’épargnant. Afin de sécuriser progressivement le capital, la part investie dans des actifs à faible risque augmente à mesure que la date de la retraite approche. Lorsque le départ en retraite est lointain, l’épargne est fortement investie en actions, puis progressivement investie dans des supports garantis (fonds en euros et euro-croissance) ou des supports obligataires ou monétaires. Pour cela, l’assureur procède régulièrement à des arbitrages. Cette modalité de gestion existe déjà pour les plans d’épargne retraite pour la retraite collective (PERCO).

Trois profils d’investissement possibles

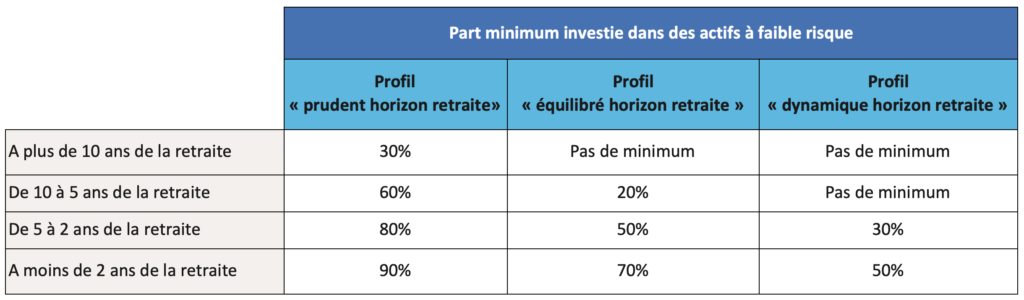

Trois allocations seront proposées à l’épargnant qui pourra faire son choix en fonction son aversion au risque. Le texte indique la part minimale que doivent représenter les actifs à faible risque dans chaque allocation en fonction du profil investisseur de l’épargnant et de sa date de départ à la retraite.

Trois profils sont prévus : le profil « prudent horizon retraite », « équilibré horizon retraite» et « dynamique horizon retraite ». Par exemple, un client qui souhaite une prise de risque modérée pourra choisir une gestion « prudent horizon retraite » : si l’épargnant est à plus de 10 ans de la retraite, 30% minimum de son épargne sera investie dans des actifs à faible risque. Lorsqu’il sera entre 5 et 2 ans de la retraite, 80% minimum de son épargne sera investie dans des actifs à faible risque. À moins de 2 ans de la retraite, la part minimum sera de 90%.

Le profil « équilibré horizon retraite » sera le profil retenu par défaut.

Transparence sur les frais

Le texte exige également de fournir à l’épargnant une information transparente sur chaque actif référencé dans le plan d’épargne retraite. Avant l’ouverture du PER, l’assureur devra ainsi lui communiquer :

- La performance de l’actif brute des frais de gestion

- Les frais de gestion prélevés sur l’actif

- La performance de l’actif nette des frais de gestion

- Les frais récurrents prélevés sur le plan d’épargne retraite

- La performance finale de l’investissement pour le titulaire au cours du dernier exercice clos, nette des frais de gestion et des frais récurrents

- La quotité de frais ayant donné lieu à des rétrocessions de commission au profit des distributeurs et des gestionnaires du plan au cours du dernier exercice clos

De plus, dans le cadre de l’information annuelle, le titulaire recevra chaque année une actualisation de ces informations pour les actifs auxquels son épargne est affectée.

À lire aussi …