Dernière mise à jour le 25/06/2023 – Crédit photo : Fotolia

La fiscalité des actions gratuites a connu de nombreuses modifications en quelques années : entrée en vigueur de la flat tax en janvier 2018, loi Macron votée en 2015 puis modifiée suite à l’utilisation abusive de cette loi par de grands groupes pour alléger la fiscalité de leurs dirigeants. Pas facile de s’y retrouver ? Alors on vous explique tout sur le fonctionnement et la fiscalité des actions gratuites.

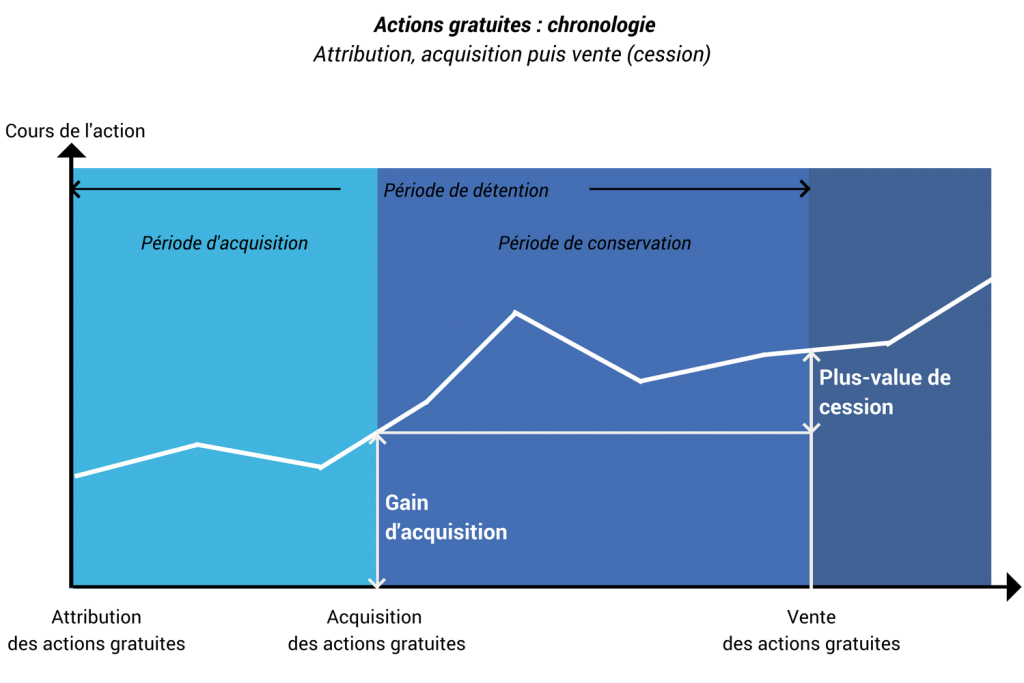

Le fonctionnement des actions gratuites

C’est l’Assemblée Générale Extraordinaire de l’entreprise qui décide de l’attribution d’actions gratuites à ses salariés. Cette dernière fixe :

La date d’attribution

Il s’agit de la date d’attribution des actions gratuites aux salariés.

La durée de la période d’acquisition

Il s’agit de la période à l’issue de laquelle le salarié devient réellement propriétaire de ses actions. La période d’acquisition démarre à la date d’attribution des actions gratuites. Si la date d’attribution a été décidée avant le 8 août 2015, la période minimale d’acquisition est de 2 ans. Si la date d’attribution a été décidée après le 8 août 2015, la période minimale est d’1 an.

La durée de la période de conservation obligatoire

Durant cette période, le salarié ne peut pas vendre ses actions. Si la date d’attribution des actions gratuites a été décidée avant le 8 août 2015, la durée minimale de conservation est de 2 ans. Si la date d’attribution a été décidée après le 8 août 2015, la période globale de détention des actions gratuites (durée d’acquisition + durée de conservation obligatoire) doit être d’au moins 2 ans. Si cette condition est respectée, la période de conservation est facultative et laissée à la libre appréciation de l’Assemblée Générale.

La fiscalité des actions gratuites pour les salariés

Pour un salarié qui bénéficie d’actions gratuites, la taxation s’effectue à 2 niveaux, au moment de la cession (ou vente) des actions gratuites. Il sera taxé sur :

Le gain d’acquisition

Il correspond à la valeur des actions au moment de leur acquisition par le salarié.

La plus-value de cesion

Elle correspond à la différence entre la valeur des actions au moment de leur revente par le salarié et la valeur des actions au moment de leur acquisition par le salarié.

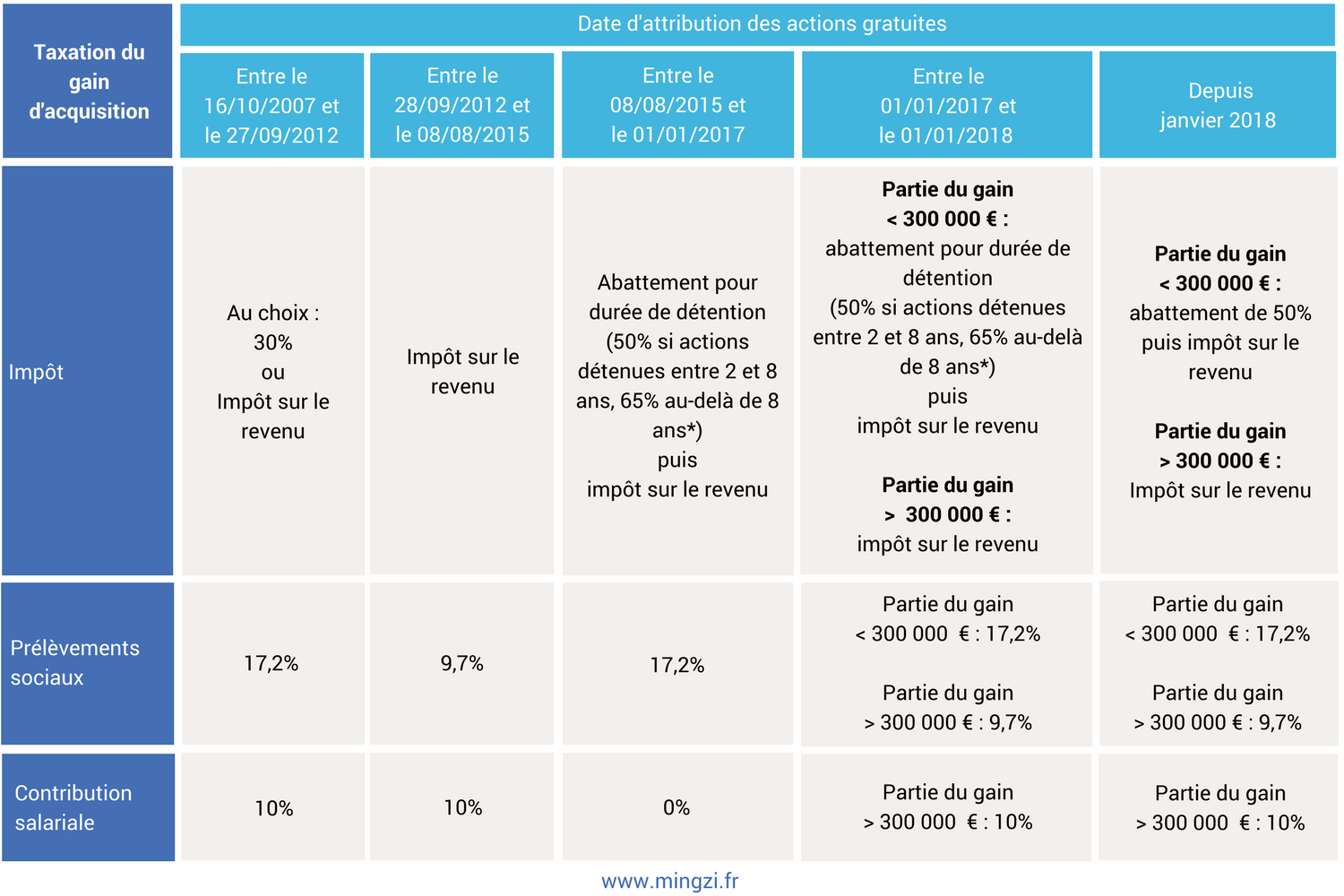

1- Taxation des gains d’acquisition d’actions gratuites

Le gain d’acquisition constitue un revenu imposable au titre de l’année de cession des actions.

La taxation du gain d’acquisition dépend de la date d’attribution des actions gratuites

* Le cas des PME est légèrement différent :

- Si les actions gratuites vendues ont été acquises il y a moins d’1 an : 100% du gain d’acquisition est taxé à l’impôt sur le revenu

- Entre 1 an et 4 ans : 50% (soit un abattement de 50%)

- Entre 4 ans et 8 ans : 35% (soit un abattement de 65%)

- Après 8 ans : 15% (soit un abattement de 85%)

Le cas des PME concerne les cessions de titres de PME souscrits ou acquis dans les 10 ans de leur création.

Cas particulier : les dirigeant de PME partant à la retraite :

Pour les actions gratuites attribuées entre le 08/08/2015 et janvier 2018, les dirigeants de PME qui vendent les titres de leur entreprise en raison de leur départ en retraite bénéficient d’un abattement spécifique de 500 000 €. L’application de cet abattement ne peut pas se cumuler avec les abattements pour durée de détention. Néanmoins, le chef d’entreprise peut choisir de renoncer à cet abattement et être soumis aux abattements pour durée de détention.

Pour les actions gratuites attribuées après janvier 2018 et concernant la partie du gain inférieure à 300 000 € : cette fraction du gain d’acquisition peut également bénéficier de l’abattement de 500 000 €. L’abattement s’impute alors en priorité sur le gain de cession des actions.

2- Taxation des plus-values de cession d’actions gratuites

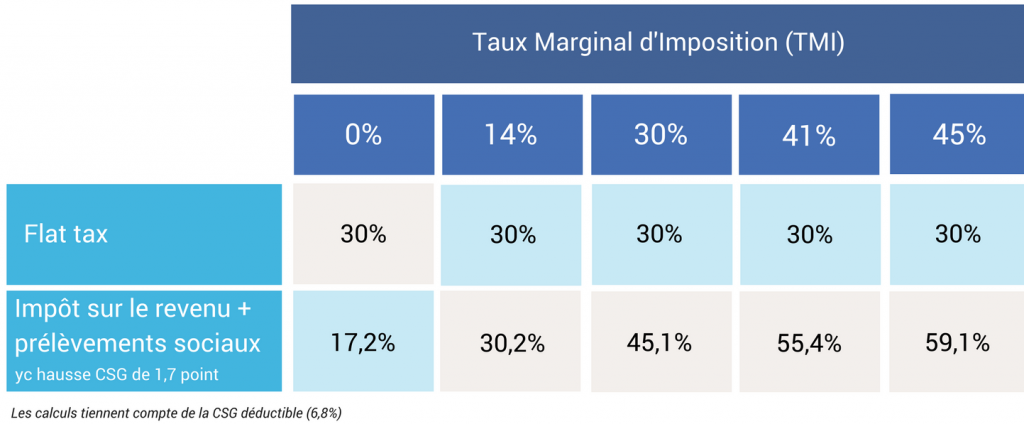

Pour les actions acquises à partir de janvier 2018, le contribuable a le choix entre la flat tax à 30% ou bien l’impôt sur le revenu, mais sans abattement.

Pour les actions acquises avant janvier 2018 : les abattements pour durée de détention sont maintenus si le contribuable opte pour une imposition de l’ensemble de ses revenus du capital à l’impôt sur le revenu. L’abattement renforcé pour les PME de moins de 10 ans (au moment de l’acquisition) est lui aussi conservé si le contribuable opte pour l’impôt sur le revenu.

Pour les dirigeants de PME partant à la retraite : l’abattement fixe de 500 000 € est reconduit jusqu’au 31/12/2024

Pour les dirigeants de PME qui cèdent à compter du 1er janvier 2018 et jusqu’au 31 décembre 2024 leurs titres lors de leur départ en retraite, l’abattement de 500 000 € sera applicable quelles que soient les modalités d’imposition desdites plus-values (option pour la flat tax ou option pour l’impôt sur le revenu).

En revanche, ce dispositif d’abattement fixe ne pourra pas se cumuler avec les abattements pour durée de détention maintenus dans le cadre de l’option pour l’imposition à l’impôt sur le revenu. Ainsi, si le contribuable opte pour l’imposition à l’impôt sur le revenu, il devra choisir entre bénéficier de l’abattement fixe de 500 000 € ou de l’abattement pour durée de détention.

À lire aussi …