Article mis à jour le 01/12/2016

Les signaux d’alerte sur l’assurance vie s’accumulent : blocage des rachats en cas de crise (loi Sapin 2), taux d’intérêt proches de zéro, mises en garde de l’ACPR, l’autorité de tutelle, sur les taux de rendement des fonds en euros jugés trop élevés. Quels sont les risques pour votre épargne placée sur le fonds en euros de votre assurance vie ? Quelles vérifications devez-vous faire avant qu’il ne soit trop tard ?

Bien comprendre les enjeux

1. Comment fonctionne un Fonds en Euros ?

La vocation du Fonds en Euros est d’être un placement sûr et liquide, il doit préserver le capital même en cas de crise financière grave. Les 3 engagements du Fonds en Euros :

- L’épargne ne peut pas diminuer (le capital est garanti)

- Les gains réalisés chaque année sont définitivement acquis

- Vous pouvez à tout moment retirer votre épargne, en partie ou en totalité

Pour tenir ces 3 engagements, la compagnie doit avoir une gestion prudente de son Fonds en Euros

Composition-type d’un Fonds en Euros

Des obligations pour la liquidité et la sécurité

Les Fonds en Euros sont majoritairement composés d’obligations (environ à 80%). Elles sont liquides et peu risquées, mais leur rendement n’a pas cessé de diminuer des 10 dernières années.

De l’immobilier et des actions pour stimuler le rendement

Ce sont des actifs plus performants que les obligations, mais également plus risqués (actions) et moins liquides (immobilier). Une part trop importante de ces actifs peut mettre en risque la capacité de la compagnie à tenir les 3 engagements.

Qu’est ce qu’une obligation ?

Pour financer sa dette ou son déficit budgétaire, un État peut contracter un emprunt. Pour cela, il émet sur le marché une obligation d’État ou emprunt d’État. Investir dans une obligation d’État français revient à prêter de l’argent à l’État français. Le détenteur de l’obligation (le prêteur) reçoit ainsi chaque année un taux d’intérêt fixe (appelé coupon) et à l’échéance, il reçoit le remboursement du capital emprunté. Les obligations d’État sont considérées comme sûres car les États ne sont pas censés faire faillite…

2. Impact des taux bas sur le rendement des Fonds en Euros

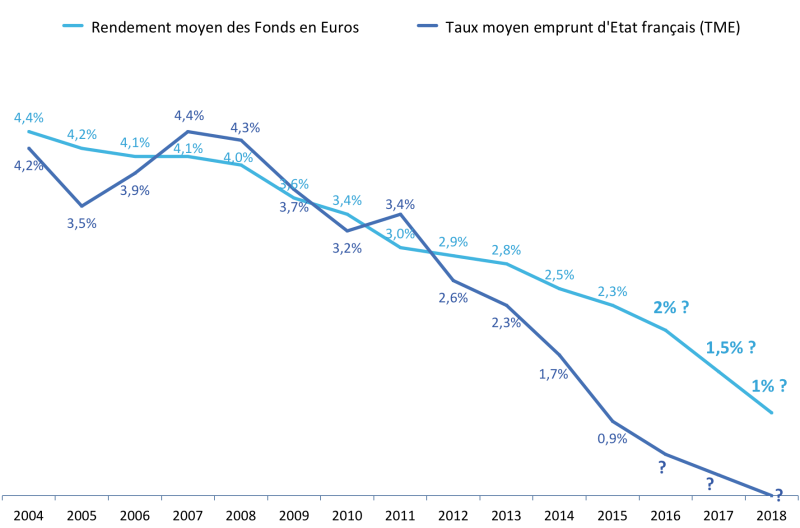

Les taux d’emprunt d’État ne cessent de baisser depuis plus de 10 ans. Celui de l’État français est passé de 4,2% en 2004 à 0,74% aujourd’hui (taux d’emprunt d’état à 10 ans au 01/12/2016). Le taux allemand passe régulièrement sous la barre des 0% (-0,048% en septembre 2016) !

Les Fonds en Euros répercutent progressivement cette baisse. En 2015, le taux de rendement moyen des Fonds en Euros était encore de 2,30%. Pour 2016, les experts prévoient qu’il pourrait passer en-dessous de la barre des 2% (source Cabinet Facts & Figures).

QUELS SONT LES RISQUES POUR VOTRE ÉPARGNE INVESTIE SUR LE FONDS EUROS DE VOTRE ASSURANCE VIE ?

Un décalage trop important entre les taux d’emprunt d’Etat (0,74% le 01/12/2016) et le taux de rendement des Fonds en Euros (2,30% en 2015), fragilise la rentabilité (voire la solvabilité) des compagnies d’assurance.

Si les taux français deviennent négatifs comme en Allemagne, garantir le capital placé sur le Fonds en Euros pourrait devenir problématique pour certaines compagnies (en savoir plus sur les taux négatifs).

C’est pourquoi la loi Sapin 2 renforce le pouvoir de contrôle de la Banque de France sur l’assurance vie, et l’autorise, si la situation l’exige, à imposer à une compagnie la mise en place de mesures temporaires comme par exemple :

- limiter la possibilité de faire des versement sur le Fonds en Euros de votre contrat

- suspendre ou restreindre la possibilité de retirer votre épargne

- limiter la distribution de dividendes

* ACPR : Autorité de Contrôle Prudentiel et de Résolution

C’est La fin de l’âge d’or du Fonds en Euros

Performance + garantie du capital + disponibilité de l’épargne à tout moment : l’âge d’or du Fonds en Euros touche à sa fin… Pour obtenir un taux de rendement intéressant, il faut dorénavant accepter de prendre un minimum de risque pour votre épargne.

Que faire ?

1. L’assurance vie conserve de nombreux atouts

Elle propose une fiscalité avantageuse et un large choix d’investissement. Les supports (appelés Unités de Compte ou UC) proposés sur votre contrat permettent d’investir dans des entreprises de toutes sortes en termes de taille, d’activité ou de géographie.

Vous devez donc vous assurer que votre contrat d’assurance vie propose une palette d’UC suffisamment large pour vous permettre de panacher votre investissement. Cela permet de profiter de la hausse des différents secteurs et de réduire l’impact de la baisse d’un secteur en particulier.

Fonds en Euros, diversité des unités de compte : vérifiez en une minute ce que vaut votre assurance vie

2. Diversifiez votre patrimoine

Il existe d’autres possibilités complémentaires de l’assurance vie qui vous permettront de diversifier votre patrimoine et de faire un placement déconnecté des marchés financiers :